経営者の必修科目(第2回)〜貸借対照表の見方と注目すべき科目〜

目次

貸借対照表の見方

貸借対照表とは、会社の財政状態を現した表です。

会社がどの程度安全なのか判断するための基本となる資料です。

また、会社がどのように資金を調達し、どのような目的に使っているかをざっくり把握することができます。

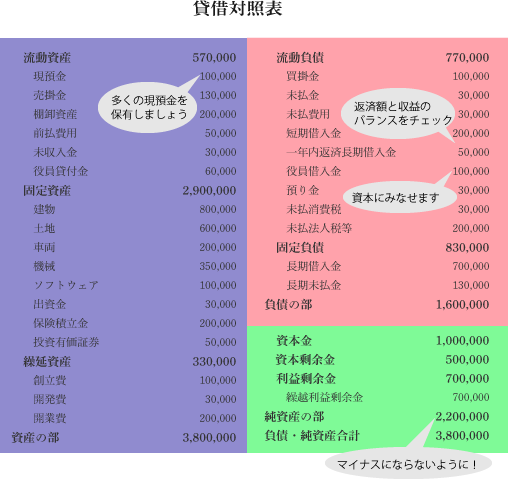

資産の部

具体的には、資産の部は調達した資金の使い道になります。つまり、資金を調達したままであれば現預金、建物や機械などの固定資産を購入したのであれば有形固定資産としてそれらの科目が計上されます。資産の項目は、現預金を除いていずれ現預金になるか費用化されます。例えば、売掛金や未収入金はいずれ現預金として回収されます。棚卸資産などの在庫は販売時に売上原価として費用化。信用保証協会への前払保証料(費用)は前払費用償却として費用化、建物や機械などの固定資産は減価償却費として費用化されます。保証金や保険積立金はいずれ現預金として回収されます。

負債の部

一方、負債の部と純資産の部は資金調達の方法になります。このうち負債の部は他人から資金調達した方法を表します。よりわかりやすく言えば、いずれ現預金として支払うものになります。具体的には、短期借入金、長期借入金がわかりやすいでしょう。買掛金や未払給料、未払消費税、長期未払金などは厳密には資金調達したものではありませんが、いずれ現預金として支払う点では変わりません(例外的に前受収益などいずれ収益となるものがありますが、話がややこしくなるのでここでは省略します)。

純資産の部

負債の部が他人から資金調達した方法だとすれば、純資産の部は自分で資金調達した方法です。例えば資本金は株主が出資した金額になります。ここでいう株主は経営者であるかどうかは関係なく、会計上は株主からの出資は会社が自己で調達したものと考えます。純資産の部には、資本金だけでなく会社が自分で稼いだ分も利益剰余金として加わります。具体的には、損益計算書の末尾である税引後当期純利益の金額が毎年加算されます。逆に、この金額がマイナスだと純資産の部の金額を減らすことになります。この金額が資本金(+今回は説明を省略する資本剰余金)の金額を超えると、債務超過という状態になります。債務超過は資産の部の金額よりも負債の部の金額の方が大きい状態であり、金融機関からの見方も厳しくなり追加の借入が難しくなります。

損益計算書との違い

貸借対照表は財政状態を表している資料、損益計算書は収益力を表している資料です。

よって、表している内容が違います。これにより、大きな違いが出てきます。

つまり、貸借対照表は決算日時点の一時点における財政状態、損益計算書は前期決算日から当期決算日までの一年間という期間における収益力を表しています。貸借対照表と損益計算書では時間の見方が違うということです。このため、一般に貸借対照表はストック(時点)、損益計算書はフロー(期間)を表していると言われます。

また、表示のルールも違います。損益計算書では一番上の売上からスタートして一番下の税引後当期純利益を計算するだけでした。貸借対照表には、資産の部の金額=負債の部の金額+純資産の部の金額というルールがあります。これは必ず一致します。そして、純資産の部においては、繰越利益剰余金=前期繰越利益+税引後当期純利益というルールがあります。

各区分の意味

流動資産

1年以内に現金化又は費用化される科目です。

具体的には、現預金、売掛金、受取手形、棚卸資産、未収入金、前払費用、短期貸付金などがあります。

固定資産

1年を超えて現金化又は費用化される科目です。

具体的には、建物、土地、車両、機械、ソフトウェア、出資金、保険積立金、投資有価証券、敷金などがあります。

繰延資産

繰延資産は、将来収益獲得に貢献するものとして複数期間で費用化する項目です。中小企業においては創立費、開発費、開業費のみ知っておけば良いでしょう。

流動負債

1年以内に支払う又は収益化される科目です。

具体的には、買掛金、支払手形、未払金、未払費用、短期借入金、一年内返済長期借入金、役員借入金、預り金、未払消費税、未払法人税等があります。

固定負債

1年を超えて支払う科目です。

具体的には、長期借入金、長期未払金(割賦購入など)、役員借入金、社債などがあります。

純資産

会社が自己で調達した金額及び会社が稼いだ金額の累計額です。

前者は資本金、資本剰余金になります。後者は利益剰余金です。

注目すべき科目・項目

現預金

貸借対照表の中で一番大事な科目です。多ければ多いほど良いです。どの程度の水準で安心できるかはここの企業によって異なりますが、一般には月商の1.5ヶ月分が目安と言われています。まずはこの水準を維持できることを目指しましょう。

短期借入金・長期借入金

短期借入金と長期借入金は通常金融機関からの借入金と思われます。ここで大事なのは返済額と収益力が見合っているかです。そのため、この科目は内訳も把握しておくべきです。まず、短期借入金は本当に一年以内に全部返済して終わりなのか、それとも折り返しで同額また借りられるのか。長期借入金は年間いくら返済するのか、月間の返済額はどうか。企業の資金繰りは金融機関からの返済をどうするかが肝になってきますので、正確に把握しておきましょう。

返済額と返済能力のバランスが大事です。返済能力は償却前営業利益で良いでしょう。償却前営業利益の詳細は経営者の必修科目(第1回)〜損益計算書の見方と注目すべき指標〜をご確認ください。

役員借入金

中小企業においては、会社の資金繰りが厳しい時に経営者の私財で賄うのが一般的です。その際科目は役員借入金という科目で処理されます。そのため、会社によっては役員借入金が多額に計上されていることもあります。

この役員借入金について、金融機関は特殊な見方をします。具体的には、資本として見なすことができます。どういうことかというと、役員借入金も会社から見れば他人からの資金調達なので負債です。しかし、中小企業では会社と個人が一体の場合も多いので、役員からの借入金は結局資本金と同じ性質でしょうとみなした結果、負債ではなく資本と見ます。結果、純資産にプラスされます。これを金融機関では「中小企業特性」といい、役員借入金を通常の純資産額に加算した金額を「中小企業特性考慮後の純資産」といいます(正確には役員所有の不動産や個人借入も考慮しますが、ここでは省略します)。これがどのような局面に影響するかというと、債務超過を判定する際です。別の記事でお伝えしようと思いますが、債務超過であるか否かは金融機関がその企業を判定する際に大きく影響します。そして、決算書では債務超過であっても、役員借入金を足せば債務超過でない場合、その企業を資産超過(債務超過と反対)として見る可能性があるためです。「可能性がある」としたのは、役員借入金を純資産に加算するのは強制ではなく任意だからです。とはいっても、実務上はほとんど加算して見ているようです。金融機関が自社を資産超過と見ているか、債務超過と見ているかで借入交渉・リスケ交渉は大きく変わりますので、このことは知っておいた方が良いでしょう。

自己資本

自己資本比率が高いほど良いとされています。水準は業種や規模によって様々です。中小企業においては、まずは債務超過にならないことを心がければ良いでしょう。何度も説明しているように、債務超過か否かは企業の借入活動に大きく影響するためです。

粉飾決算に利用される科目

最近は少なくなりましたが、以前は粉飾決算も日常的にありました。

粉飾決算の内容は大きくふたつです。

一つ目は、経営者が主導して金融機関向けに黒字に見せるために行われます。黒字に見せた方が交渉が有利になると考えているからです。しかし、金融機関もあからさまな科目・金額については粉飾を疑っているので、明るみになった時のダメージを考えると得策とは言えません。この項で述べる科目は粉飾決算に利用されることが多い科目です。言い換えれば、金融機関やコンサルタントが注目しやすい科目になります。今の時代に粉飾を進んで行う経営者が多いとは思いませんが、粉飾でなくとも下記の項目を質問されたら、合理的な回答をできるようにしておきましょう。

二つ目は、内容が不明の取引を税理士の判断で適当な科目で処理し、結果的に粉飾になってしまうものです。内容が不明なものを損にしても、税務上は認められません。そのため、適当な資産に計上し、そのまま計上されているというケースがたまにあります。経営者として気をつけなければならないのは、そのような科目を意識しないで計上されていたケースです。外部から見ても良いものではないので、税理士と協議してしかるべき処理をしましょう。

補足しておきますと、黒字に見せる粉飾決算は結果的に利益が増え、課税所得が増えるので税金を多めに払うことになります。そのため、実務上税務署から文句を言ってくることはまずないようです。逆に損を多くする粉飾決算は税務署が黙っていないと考えられます。しかし、その方向へ粉飾するインセンティブはあまり発生しないため、粉飾決算が税務上問題となるケースは多くありません。

しかし、改めていうまでもないですが、企業活動の面からも企業倫理の面からも粉飾決算はやるべきではありません。

現金

内容不明の出金や、架空売上を計上する際に現金勘定が使われます。外部目線で言いますと、多額の現金が必要なのはごく一部の業種に限られていますので、預金ではなくて現金がかなり多額になるとまっさきに本当に存在するのか疑います。

棚卸資産

利益の水増しによく使われます。他の科目は税理士が請求書などの帳票に基づいて入力するので税理士が粉飾に加担する気がなければ起きにくいですが、棚卸資産は経営者が伝えた金額をそのまま入力するケースが多いので、比較的ポピュラーな方法です。税理士が防げないからこそ、経営者は自制心を持たなければなりません。

役員貸付金

現金と同様、内容不明の出金の際に使われることが多いです。金融機関目線で言いますと、自分たちが貸した金が経営者の財布に入っているということなので、かなり厳しく追求されることになります。粉飾はもってのほかですが、粉飾でなくても計上すべきではない科目です。

簿外債務

粉飾する理由は黒字に見せるためと書きました。黒字にする方法には、収益を増やすか費用を減らすという方法があります。現金・棚卸資産・役員貸付金を計上する方法は収益を増やす方法です。一方、計上すべき費用を計上しない場合、本来は計上すべき負債(未払費用など)も計上されません。このような粉飾は簿外債務と言えます。簿外債務は資金繰りや収益力の判断に悪影響を及ぼすので、当然ながらない方がよいです。

まとめ

・貸借対照表とは、財政状態を現した表

・資産の部は会社が調達した資金の使い道、負債の部は他人から調達した方法、純資産の部は自分で調達した額

・貸借対照表は決算日における一時点の財政状態を表す、ルールは資産の額=負債の額+純資産の額

・注目すべき科目・項目は現預金、短期・長期借入金、役員借入金、自己資本

・債務超過であるか否かに注意。役員借入金は純資産に加算されて判定される。

・粉飾に使われやすい科目は現金、棚卸資産、役員貸付金、簿外債務